- 本業以外で稼ぐと確定申告しなきゃいけないって本当?

- 確定申告するとどうなる?

- 確定申告ってなんか怖い

クリエイターとして、会社に属さず自分で収益化していくなら確定申告は避けて通れません。しかし、そもそも何のための手続きなのか、自分は必要なのかが分からないと不安ですよね。

「SNS上のクリエイターたちが恐れる謎の儀式」…みたいなイメージを持っている人もいるかもしれません。

FP2級・簿記3級の資格を持つ4期目個人事業主の筆者が、分かれば怖くない「確定申告」について図解付きでわかりやすく解説します。

- 確定申告は正しい額の税金を払うための手続き

- 働いてる会社以外からもらう収入がある人はやるべき

- 条件を満たせば税金が減ることもあるのでチェック

確定申告とは|所得を「申告」して所得税を「確定」する

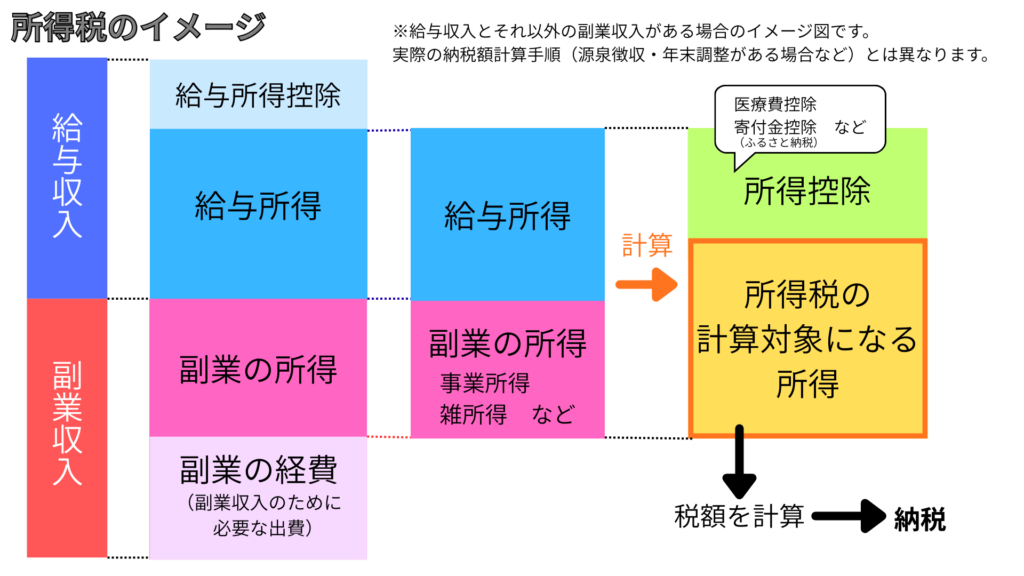

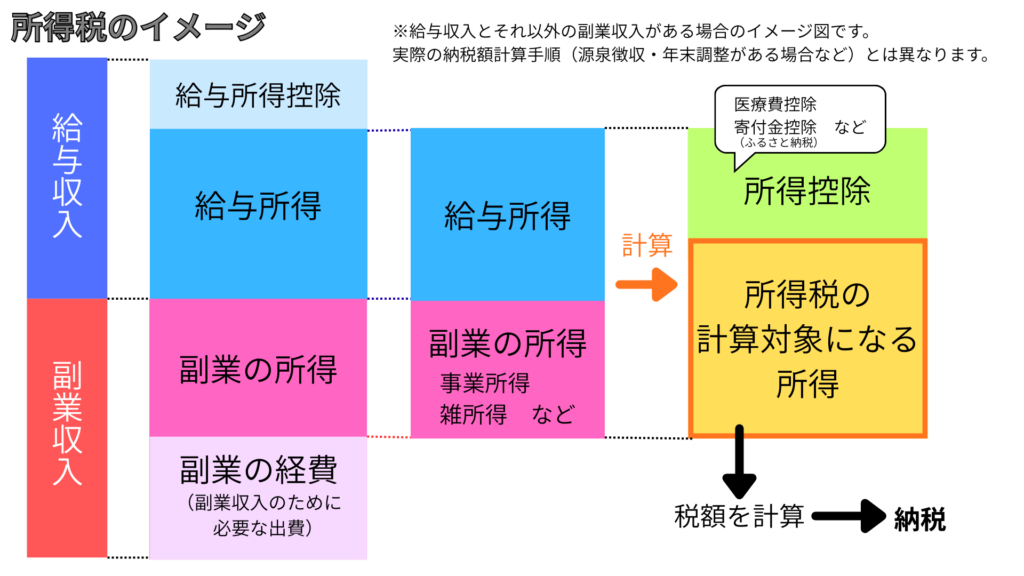

確定申告とは、1年間(1月1日から12月31日まで)に個人が得た所得を計算し、それに基づいて所得税の金額を確定させ、国(税務署)に申告する手続きです。

すべての収入には「所得税」という税金がかかります。

「所得」とはすべての収入から所得税の対象にならない分の金額を引いた額のことです。いわゆる「手取り」とは、似ていますが少し違います。

正しい額の所得税(と所得額で決まる住民税の一部)を払うためには、税務署が一人ひとりの所得額を知る必要があります。所得額を確定させる手続きが「確定申告」です。

合計所得金額の計算は非常に複雑で、正確な額の税金を納めるために確定申告が必要になることがあります。

所得税についてもっと詳しく

所得税とは、日本に住んでいる人ひとりひとりの所得の金額に応じて課される税金です。

所得税は個人に対してかかるので、世帯での合算はされません。年齢も関係ありません。「年収の壁」に関わる税金ですね。

「所得(収入)」というと給与収入をイメージする人も多いかもしれませんが、所得税の対象になるのはすべての収入です。具体的にはニコニコのクリエイター奨励金やXのインプレッション収益なども、一定額を超えた場合は税金がかかります。

所得税の税率は、所得の種類にもよりますが総所得額によって5%~45%の間の7段階で変わります。所得が多いほど税率が高くなる「超過累進課税」というしくみが採用されているため、消費税の10%のように税率は固定ではありません。

確定申告は所得税の決定を目的とした手続きですが、確定申告で確定した所得額は住民税の計算にも使われます。

確定申告が必要な人・不要な人

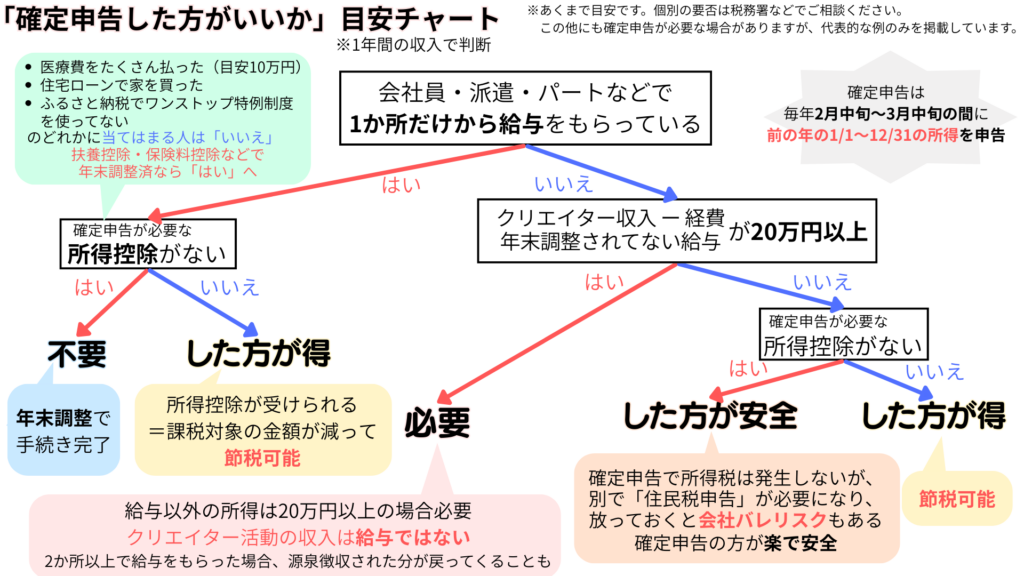

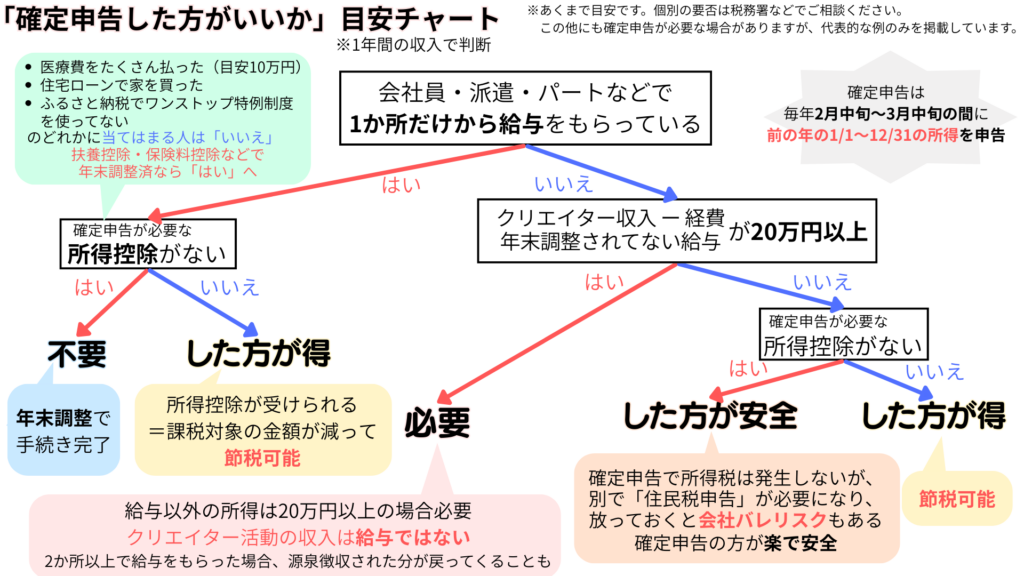

確定申告は誰でもできますが、実際には不要な人・義務として必要な人・義務ではないけどした方がお得になる人・義務ではないけどした方が安全な人に分類できます。

要・不要で語られることが多いですが、義務ではないけどやった方がいいケースもたくさんあるので、あえて細かく分類してみました。

大まかな判断基準の目安を図にしました。

1つの会社の給料だけが収入の人は、ほとんどの場合確定申告はいりません。

一方、クリエイターとして会社に属さずに収入を得たい場合は、確定申告がほぼ必須です。

すべての収入が年末調整されている人は、確定申告はいらない

正社員やパートとして、1つの会社だけで雇われている人であれば、会社が代わりに所得額を申告してくれる「年末調整」が行われるので確定申告はいりません。

- 天引き

-

会社が従業員の給与からあらかじめ所得税などの分を引いて渡すこと

- 手取り

-

所得税や住民税、社会保険料などが引かれた後の、手元に入る給与額

- 額面

-

天引き前の給与の額

- 源泉徴収

-

会社が従業員の代わりに、天引きした分の所得税をまとめて納税すること

- 年末調整

-

年末に所得を再計算して個人の税額を調整すること、会社がやってくれる

年末調整の結果、払いすぎた分が戻ってくることもありますね。

扶養内で働いている人は所得税がかからず天引きはされないので、なじみがないかもしれません。

1か所だけで給与を受け取る人はとても多いため、雇っている会社がまとめて年末調整を行うことで税金の手続きが簡略化されるようになっています。

一方、クリエイターとしての収入は、多くがプラットフォームやクライアントなどから源泉徴収されずに渡されます。源泉徴収されていない収入は、自分で確定申告する必要があります。

ニコニコでクリエイター奨励金をもらっても、ニコニコは源泉徴収しません。

確定申告で節税できることも、職場バレを防げることもある

「した方が得」「した方が安全」に当てはまった人は、必ず確定申告をしなければいけない訳ではありません。ただし確定申告した方が有利なので、できるだけ確定申告する方がおすすめです。

「した方が得」をもっと詳しく

年末調整されている人でも、条件を満たしていると確定申告で「所得控除」が受けられる場合があります。

- 所得控除

-

「扶養家族がいる」「医療費を多く支出した」などの条件を満たす人の所得を減らす計算のこと。所得を減らすことで、支払うべき所得税が少なくなる(節税できる)ことがある。

税金の額を決定するための計算なので、実際にお金が減るわけではない。また、「所得控除額」丸ごと分の税金が減ったり、還付されたりするものではない。

一部の所得控除は年末調整で処理できますが、例として以下の所得控除は確定申告が必要です。

- 医療費控除

- 寄附金控除(ふるさと納税)※

- 住宅ローン控除の初年度

※受けられる控除がふるさと納税による寄付金控除のみで、ワンストップ特例制度を利用していて、寄付が5自治体以下の場合は確定申告不要

特に医療費が多くかかった人は医療費控除に該当しないかチェックがおすすめです。原則として1年に10万円以上の場合は対象です。

このように、確定申告をすることで節税になることもあります。

「した方が安全」をもっと詳しく

勤めている会社に副業としてクリエイター活動をしていることがバレたくない場合、確定申告することでリスクを減らせます。

就業規定で副業が禁止されていない前提です!

給与ではない所得(雑所得)がある場合、収入ー経費が20万円以内であれば確定申告の義務はありません。

ただし、住民税の基準になる所得を申告する「住民税申告」は、どんなに給与以外の所得が少なくても0でない限りは義務が発生します。

確定申告をしていればデータが連携されるので住民税申告は不要ですが、自分が確定申告していない場合でもプラットフォーム側が税務署に申告することで所得があることが知られ、住民税が増える場合があります。

住民税も源泉徴収が基本ですが、会社は自治体から通知される税額に従って源泉徴収を行うので、住民税が増えていると会社の人に不審に思われ、「会社バレ」につながることがあります。

会社が源泉徴収する所得税は「今年の給与所得にかかる分」ですが、住民税は「去年の総所得額によって決まった分」なので、副業分があることが知られてしまいます…

会社バレを防ぐためには、確定申告で「住民税の普通徴収」を選択し、住民税を会社経由ではなく自分で払う形にするのが有効です。

住民税申告では、住んでいる地域によって普通徴収選択の可否・申告方法などに差があります。オンラインでできて、手順が全国で統一の確定申告で申請するのが確実です。

「税金が決まる」と聞くとちょっと嫌な感じがしますが、実際は「正しく支払うための手続き」です。節税や、安心してクリエイター活動をするために確定申告は欠かせません。

また、確定申告はクリエイターに特有のものではなく、誰でも対象になりうる手続きです。存在だけでも知っておくと人生のどこかで役立ちます。

クリエイターが確定申告に向けてやること

クリエイターは確定申告が必要な代表的な職業といえます。クリエイターが確定申告に向けてやることを大まかに紹介します。

自分で収入・支出を管理しないと誰もやってくれません。自分が「いくら稼げているか」を正しく知るための集計が必要です。正しく記録をつけることで、確定申告ができます。

収入の集計

クリエイター活動では、収益最大化やリスク回避の観点からさまざまな収益源を持つことが一般的です。しかしいろいろなところから収入を得るので、自分で収入がいくらか集計しないと合計額が分かりません。

- Spotifyでのストリーミング収益 → Spotifyからもらう

- YouTubeの収益 → YouTubeからもらう

- Xの収益 → Xからもらう

- イラストの案件報酬 → 依頼者(経由したプラットフォーム)からもらう

- LINEスタンプの売上 → LINEからもらう

- BOOTHグッズ販売の売上 → BOOTHからもらう

このように、収益はいろいろなところから、バラバラに振り込まれるのが一般的です。

収益が入ったら、支払調書や売上データなどを自分で集め、収入を記録して合算します。

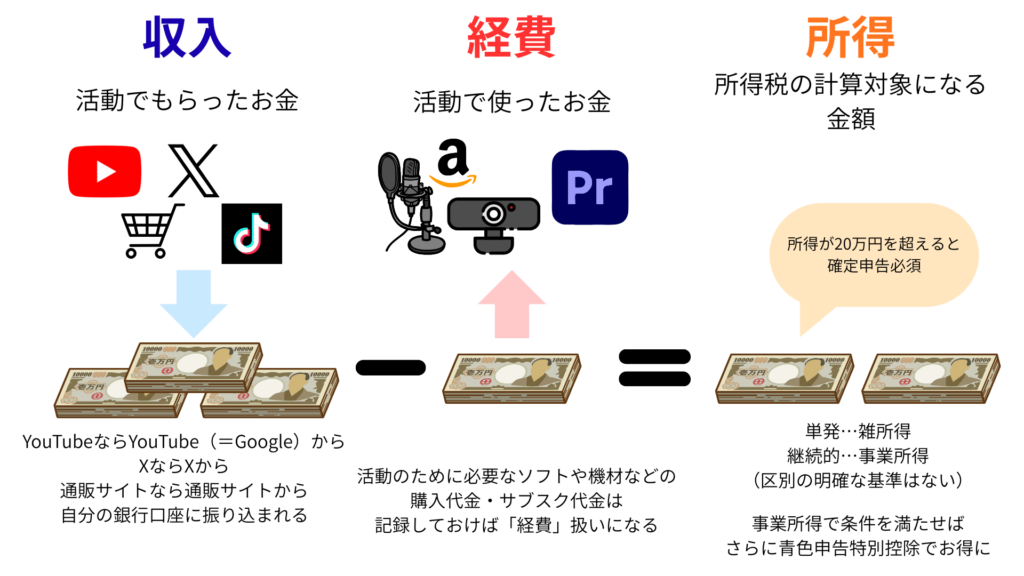

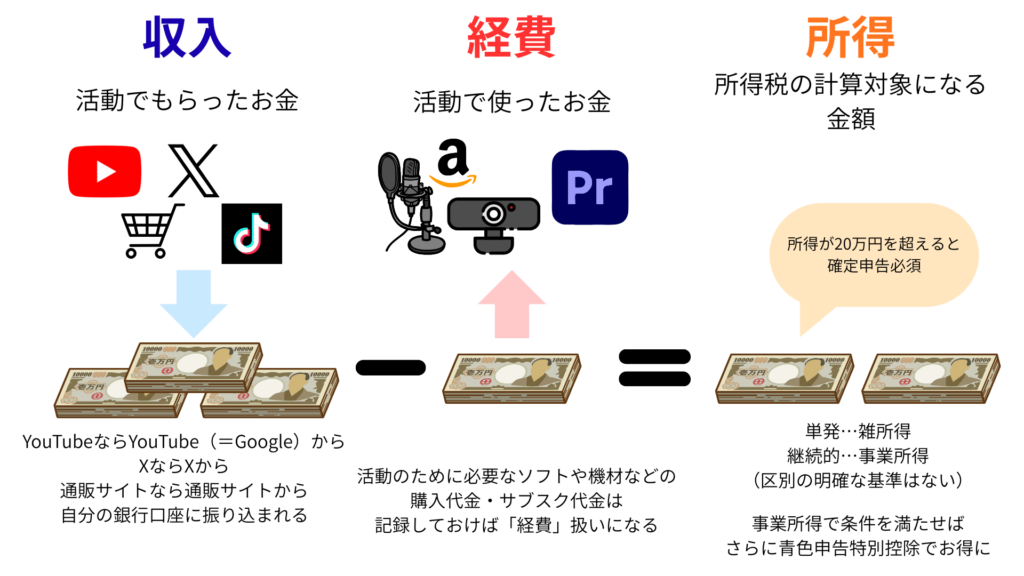

経費の集計

クリエイターが事業活動で支出した費用は、経費として収入から差し引くことができます。

- 音楽クリエイターの機材やDAWソフト、プラグイン、サンプル音源の購入費用

- イラストレーターのペンタブレットやペイントソフト

- 動画制作者の編集ソフトやストレージ費用

会社なら仕事に必要な道具は会社が用意してくれますが、個人だと自分で買うことになります。ただし金額などを正しく記録しておけば、「経費」として収入から差し引いた金額を所得とすることができます。

これらの経費も、自分で記録しなければ計算できません。レシートや領収書を保管し、いつ・何のために・いくら支出したかを記録する必要があります。

適切な形式での帳簿付け

収入や経費の記録は、「帳簿」と呼ばれる決まった形式で記録する必要があります。

会社であれば経理の係の人がやる仕事ですね。簿記試験で学ぶ内容でもあります。

クリエイター(個人)で稼ぐということは「1人で会社を運営する」感覚です。

現在は「会計ソフト」を使って計算するのが一般的なので、帳簿といっても手書きノートではなく、金額やどこからの収入か・何のための経費かなどを会計ソフトに入力します。

会計ソフトによっては、銀行口座やクレジットカードを連携させて自動入力できるものもあります。

データを入力すれば、会計ソフトが確定申告に必要な項目を自動で計算してくれます。クリエイターの仕事が該当する事業所得または雑所得では、「収入-経費=所得」です。

買い切りソフトや無料の簡略化されたソフトもありますが、日々の記録や確定申告にかかる手間を考えると、様々な便利機能が付いたクラウド型会計ソフトがおすすめです。

ちなみに収入や経費を確定申告に対応した形式で記録することを「記帳(=帳簿に記入)」といいます。記帳を面倒に思う人も多いですが、真面目に経費を記録すれば所得を減らして税金を減らせます。

「妥当とみなされる範囲」であれば、電気代の一部なども経費にできますよ。

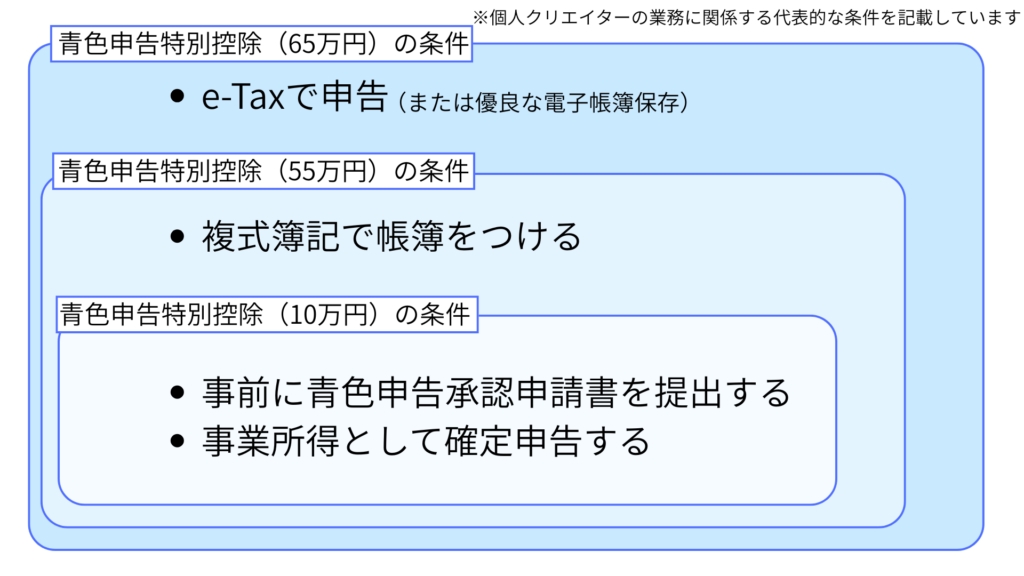

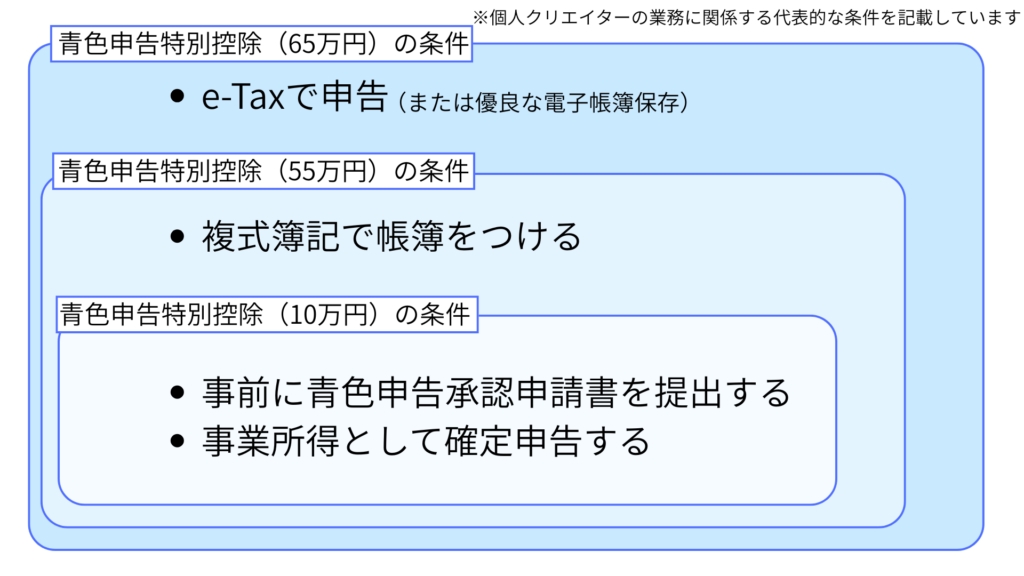

記帳の方法には簡単な「単式簿記」と少し難しい「複式簿記」があります。単式簿記でも確定申告はできますが、以下の条件を満たすことで「青色申告特別控除」という所得控除が受けられます。

上記の条件をすべて満たした場合、65万円以内の事業所得は控除され、所得税の対象にはなりません。

手間は増えますが、稼いだ分の65万円以内が非課税になります!

翌年2月~3月に確定申告

確定申告は毎年2月中旬~3月中旬の受付期間の間に、前の年の1/1~12/31の所得を申告します。

確定申告はe-Taxというシステムを使えば家から出ずにできるので、帳簿さえ整っていれば長くても数時間で終わります。

毎年3月ごろのSNSは絵師やフリーランスエンジニアなどの「確定申告が終わらない」という声であふれていますが、確定申告そのものではなく「サボっていた記帳が終わらない」人がほとんどのはずです…

初めてだとややこしい点は確かにありますが、特にe-Tax連携機能のある会計ソフトで帳簿を作っておけば、ガイドに従って操作するだけで簡単に申請ができます。

確定申告で自分の収入を守ろう|まとめ

確定申告は「好きなことで生きていきたい」とクリエイターを目指す人にとっては邪魔な物・怖いものに見えるかもしれません。

しかし、実際には確定申告は怖いものではありません。真面目に記帳して確定申告すれば、自分がクリエイティブで得た収入を守ることができます。

「確定申告したら税金が増える」と思うかもしれませんが、それはただの脱税です。確定申告は自分が頑張って得た収入にかかる税金を正しく納め、余計な追徴課税で収入を失わないために大切な手続きです。

活動を始めてすぐの収入・支出が少ないうちから記帳を始めることで、将来的に取引が増えてきたときのための練習にもなります。初心者サポートが充実している会計ソフトを使えば、簿記試験の知識はいりません。

「確定申告が必要かも」と思ったら、まずは帳簿付けから。早めに始めておけば、安心して確定申告に臨めます。

「やよいの青色申告オンライン

![]()

![]()

入力方法やガイドが充実しているので帳簿初心者でも安心。電子帳簿保存法に対応しているので、電子取引が多いクリエイターも便利に使えます!

\1年間無料!確定申告まで試せる/

機能充実会計ソフトで制作時間を確保!白色申告用もあります